個人再生

個人再生とはどのような手続きですか?

個人再生は、破産、任意整理と同様に、借金の返済に困った時に取られる債務の整理の方法です。

破産は、借金全額の免除を求めるものですが、個人再生は、一定額を払い、残りの債務を免除してもらうものです。

1-1.支払総額

-

この支払わなければならない「一定額」の計算方法は決まっており、

①ア.借金総額が500万円の人は、100万円

イ.借金総額が500万~1500万円の人は、借金総額の5分の1

ウ.借金総額が1500万~3000万円の人は、300万円

エ.借金総額が3000万~5000万円の人は、借金総額の10分の1

②申立者の財産の総額

①②のいずれか多い方の金額を払わなければいけません。

別の言い方をすれば、100万円は絶対払わなければならず、借金の合計額を5で割った金額が100万円より高ければ、その金額を払わなければならず、財産の総額が100万円を超えていれば、財産の総額と同額を払わなければいけません。

これだけでは自分がどこに当てはまるか分かりづらいと思いますので、事例をご覧ください。

1-2.支払期間・支払方法

次に支払期間ですが、原則3年です。

ただし、収入が少ない、必要な月々の出費が多いなどやむを得ない事情がある場合、3年を超える支払期間を希望することが可能ですが、長くても5年です。

ただし、裁判所が認めなないと、3年を超える支払期間にはできません。

支払方法は、毎月同じ額を払う、ボーナス月だけ多く払うなど、ある程度申し立てた人の希望が出せます。

ただし、少なくとも3ヶ月に1度以上のペースで払わなければいけません。

個人再生は、他の手続きと比べた場合どのようなメリットがある?

2-1.破産と比べた際のメリット

①ローン支払中の住宅がある場合、住宅ローンは全額払って住宅を手元に残しつつ、それ以外の債務をカットできる。

②免責不許可事由が多い、あるいはその程度が重い人でも、許可がもらいやすい

③生命保険の外交員、損害保険の代理店、警備員などの職業についている人は、破産によりこれらの職業についてはいけないので、一旦(免責が確定するまでは)やめないといけないが、個人再生手続きでは、辞めなくてもよい。

などがあります。

2-2.任意整理と比べた際のメリット

①任意整理は少なくとも元本は払わないといけないが、個人再生は、元本も含めて大幅な債務カットができる

②任意整理は、各債権者と個別に同意を得て行うが、個人再生は債権全体について手続を行うので、必ずしも個別の債権者の同意はいらない(ただし、小規模個人再生の場合は、一定以上の反対がないことが認可の条件です。)。

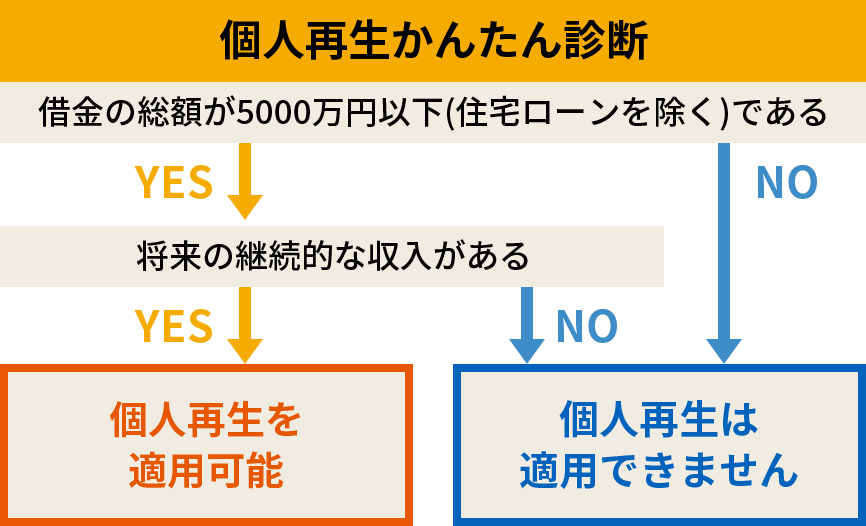

個人再生ができるか、かんたん診断

それでは個人再生が適用可能かは下の図でおおまかに判断できます。

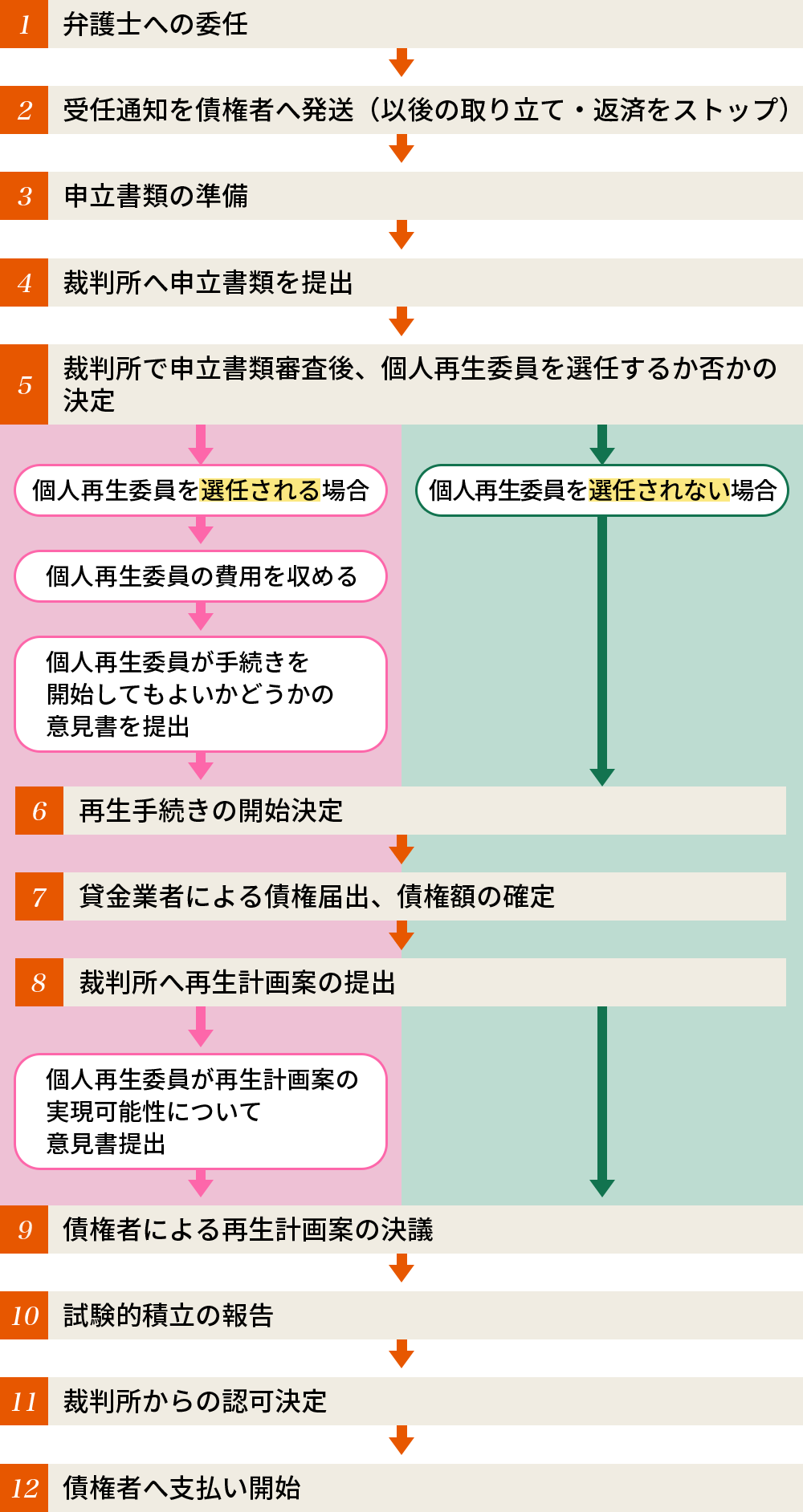

個人再生手続きの流れを教えてください。

個人再生は、どのようなデメリットがありますか

5-1.破産と比べた場合のデメリット

破産の場合、免責(債務の免除)がもらえれば、その後払う必要がありませんので、現在職がない、あるいは、生活で手一杯の方でも手続きが可能です。

これに比べ、個人再生は、3~5年支払をしていかなくてはいけないので、一定の収入がある人でないとできません。

生活費を支払ったうえ、債権者に支払うだけの余裕が必要です。

5-2.破産と共通するデメリット

①個人再生は、破産と同じで、官報(政府が発行する)に掲載されます。

官報は、あまり一般に読まれていないので、これに載ったから、個人再生したことが周りに分かってしまった、という例は滅多にはありません。

②税金、社会保険料、罰金などの公的な債務、養育費、損害賠償債務のうち悪意のとき、身体生命の損害等一定の場合は、破産の場合と同様に、手続きの対象となりません。

すなわち、債務カットの対象にはなりません。

従って、これらの債務は、再生計画案に基づいた支払とは別に払って行かなければいけません。

このような再生計画以外の支払が多い場合、果たして再生計画案に基づく支払いをしていけるのかが問題となります。

このような場合、裁判所に、これらの債務の支払方法等を示し、再生計画案に基づく支払いに加えて、これらの債務の支払いをしていけることを示さないといけません。

③5~10年ほどの間、新たに借り入れ、クレジットカードの発行、使用、ローンによる物品購入などができなくなります。

破産と同様に、貸金業、信販会社、消費者金融は、それぞれの業界ごとに信用情報機関を持っており、個人再生をするとその情報が信用情報機関にのります。

新たな借り入れやクレジットカードの発行、ローンの申し込みなどをすると審査がありますが、審査に際し、信用情報機関に掲載がないか調べられます。

個人再生をすると、そのことが信用情報機関にのることになりますので、審査が通らず、新たな借り入れ、クレジットカードの発行、ローンを組む、といったことができなくなります。

④保証人に請求が行き、払わなくてはいけません。

個人再生は、破産のように全額が免除というわけではありませんが、一部を除き免除されるわけなので、債権者は、保証人に請求し、債権の回収を図ろうとします。

従って、保証人に迷惑がかかる点は破産と同様です。

⑤ローンを組んでモノを買い、その支払いが終わらないうちに個人再生を申し立てた場合、ローン会社にモノを返さないといけません。

典型的なのが自動車ローンです。

多くの場合、自動車はローン会社の担保(所有権留保、といいます)に入っており、支払いがとどこおると、ローン会社は自動車を引き揚げて、現金化し、回収に充てることができます。

ローンの申込書の裏面に、小さい字で約定がかかれていますが、ほとんどの場合、そのようなローン会社の権利が明記されています。

従って、ローンの終わっていない自動車を保有したまま個人再生を行いたいという希望を叶えるのはなかなか難しいです。

そのほか、貴金属、電化製品、その他ローンで買ったモノの支払いが終わっていない場合、それが何であれローン会社がモノを引き上げて回収に充てる権利があります。

しかし、モノによっては、引き揚げたところであまりお金にならず、却って引揚に費用がかかるばかりであるような場合があり、ローン会社がモノの引き渡しを求めてこないケースもあります。